OPTOMED OY LEHDISTÖTIEDOTE 8.11.2019, KLO 8:00

Suomalainen terveysteknologiayhtiö Optomed suunnittelee listautumisantia ja listautumista Nasdaq Helsinkiin

EI JULKISTETTAVAKSI TAI LEVITETTÄVÄKSI, KOKONAAN TAI OSITTAIN, SUORAAN TAI VÄLILLISESTI AUSTRALIAAN, KANADAAN, HONGKONGIIN KIINAN KANSANTASAVALLAN ERITYISHALLINTOALUEELLE, JAPANIIN, UUTEEN-SEELANTIIN, SINGAPOREEN, ETELÄ-AFRIKKAAN TAI YHDYSVALTOIHIN TAI MIHINKÄÄN MUUHUN VALTIOON, JOSSA LEVITTÄMINEN TAI JULKISTAMINEN OLISI LAINVASTAISTA.

Optomed Oy (jonka nimeksi tullaan muuttamaan Optomed Oyj, ”Optomed” tai ”Yhtiö”), yksi johtavista kädessä pidettävien silmänpohjakameroiden tarjoajista, tiedottaa tänään, että se suunnittelee listautumisantia (”Listautumisanti”) ja osakkeidensa listaamista Nasdaq Helsinki Oy:n (”Nasdaq Helsinki”) pörssilistalle (”Listautuminen”).

Optomed on suomalainen terveysteknologiayhtiö ja yksi johtavista kädessä pidettävien silmänpohjakameroiden tarjoajista[1]. Optomed kehittää ja kaupallistaa uudenaikaisia, kädessä pidettäviä ja helppokäyttöisiä silmänpohjakameroita. Kädessä pidettävät kamerat soveltuvat käytettäviksi kaikilla klinikoilla silmänpohjaan vaikuttavien silmäsairauksien, kuten työikäisten aikuisten yleisimmän näönmenetyksen taustalla olevan diabeettisen retinopatian[2], diagnosoinnissa ja etenemisen seurannassa. Optomedin liiketoiminta koostuu kahdesta synergistisestä liiketoimintasegmentistä: Laitteet-segmentistä ja Ohjelmistot-segmentistä. Optomed yhdistää kädessä pidettävät laitteet seulontaohjelmistoihin ja automatisoituihin tekoälyyn pohjautuviin kuvien luokitteluratkaisuihin tavoitteenaan uudistaa sokeuttavien silmäsairauksien diagnosointiprosessia. Optomedin oma teknologia on suojattu 52 kansainvälisellä patentilla. Optomedin tuotteita myydään yli 60 maassa, ja sen asiakkaisiin kuuluu kansainvälisiä terveydenhuollon organisaatioita, sairaaloita, kansainvälisiä terveysteknologiayhtiöitä (OEM) ja jälleenmyyjiä. Optomedin palveluksessa oli 105 työntekijää 30.9.2019. Optomedin pääkonttori on Suomessa ja sillä on tytäryhtiö Kiinassa. Vuonna 2018 Optomedin liikevaihto oli 12,7 miljoonaa euroa ja pro forma -liikevaihto, joka huomioi Commit; Oy:n yrityskaupan oli 14,5 miljoonaa euroa. Pro forma -liikevaihdosta Laitteet-segmentin osuus oli 52 prosenttia ja Ohjelmistot-segmentin osuus 48 prosenttia.

Suunnitellun Listautumisannin odotetaan koostuvan osakeannista, jonka lisäksi tietyt Yhtiön nykyiset osakkeenomistajat tarjoaisivat osakkeitaan myytäväksi.

Optomedin toimitusjohtaja ja perustaja Seppo Kopsala:

”Olen erittäin ylpeä siitä, että pitkäjänteisen ja kovan työmme ansiosta Optomedista on kehittynyt yksi johtavista toimittajista nopeasti kasvavassa kädessä pidettävien silmänpohjakameroiden segmentissä[3]. Nykyisten mahdollisuuksien lisäksi voimme laajentua huomattavasti suuremmille markkinoille, kun yhdistämme kädessä pidettäviin silmänpohjakameroihimme ohjelmistoja ja tekoälyä. Tällöin myös silmäsairauksiin erikoistumaton henkilökunta voi suorittaa seulontoja paikallisissa terveyskeskuksissa.

Tavoitteemme onkin tarjota innovatiivisia ja edullisia seulontaratkaisuja, joilla voidaan tavoittaa kaikki niitä tarvitsevat ihmiset ympäri maailman. Suunniteltu listautumisantimme tukisi meitä tavoitteissamme parantamalla kilpailukykyämme sekä lisäämällä tietoisuutta kädessä pidettävistä silmänpohjakameroista ja niiden mahdollisuuksista diabeteksen aiheuttaman ja vältettävissä olevan sokeutumisen estämisessä.”

Hallituksen puheenjohtaja Petri Salonen:

”Ikääntyvän väestön ja elinajanodotteen kasvun lisäksi myös diabeetikkojen ja sokeuttavista silmäsairauksista kärsivien ihmisten määrä kasvaa maailmanlaajuisesti. Kuitenkin pääosa näkökykyyn liittyvistä ongelmista voitaisiin välttää, mikäli ne huomattaisiin riittävän ajoissa. Optomedin korkealaatuiset tuotteet ja innovatiiviset seulontaratkaisut voivat jo nyt tehostaa sokeuttavien sairauksien seulontaa sekä vähentää niistä aiheutuvia yhteiskunnallisia kustannuksia.

Uskomme, että yksi kiinnostavimmista ja merkittävimmistä muutoksista terveydenhuollossa on tekoälyn läpimurto. Siksi aiomme olla eturintamassa tekoälyanalyysiin pohjautuvien silmäsairauksien seulontaratkaisujen kehittämisessä ympäri maailman. Optomedin tavoite pitkällä aikavälillä on saavuttaa vähintään 20 prosentin keskimääräinen vuosittainen orgaaninen liikevaihdon kasvu. Suunniteltu anti edistäisi Optomedin kasvustrategian toteuttamista ja mahdollistaisi omistuspohjan laajentamisen.”

[1] Zion Market Research: Global Fundus Cameras Market (2018). Johdon arvion mukaan Yhtiön johtava asema perustuu kädessä pidettävien silmänpohjakameroiden markkinoiden liikevaihdon osuuteen, joka syntyy Yhtiön valmistamien kameroiden myynnistä loppukäyttäjille OEM-asiakkaiden ja jälleenmyyjien välityksellä sekä suoraan Yhtiön toimesta.

[2] Kansainvälinen diabetesliitto. IDF Diabetes Atlas, kahdeksas painos (2017).

[3] Zion Market Research: Global Fundus Cameras Market (2018).

Optomedin liiketoiminta

Optomed koostuu kahdesta synergistisestä liiketoimintasegmentistä: Laitteet-segmentistä ja Ohjelmistot-segmentistä, jotka tarjoavat kokonaisvaltaisen ratkaisun diabeettisen retinopatian seurantaan, seulontaan ja diagnosointiin. Tarjoamalla kädessä pidettäviä laitteita, ohjelmistoratkaisuja ja automatisoitua tekoälyanalyysia Optomed on rakentanut kokonaisvaltaisen järjestelmän, jolla kaikenlaiset terveydenhuollon ammattilaiset ja yksiköt eri markkinoilla voivat tehdä diabeettisen retinopatian seulontoja. Laitteet-segmentin tarjonta koostuu sekä Optomed-merkkisistä kädessä pidettävistä silmänpohjakameroista että OEM-asiakkaiden tuotemerkeillä myytävistä silmänpohjakameroista. Optomedin ohjelmistot-segmentti kehittää ja myy erikoisterveydenhuollon ohjelmistoratkaisuja terveydenhuolto-organisaatioille. Ohjelmistoratkaisut sisältävät radiologisten ja kirurgisten osastojen työnkulkuun, kroonisten sairauksien seulontaan sekä resurssien- ja laadunhallintaan liittyviä järjestelmiä. Lisäksi segmentti jakelee valikoitujen kumppanien valmistuotteita täydentääkseen omia ratkaisujaan.

Optomedin keskeiset vahvuudet ja kilpailuedut

Yhtiö uskoo hyötyvänsä seuraavista keskeisistä vahvuuksistaan ja kilpailueduistaan:

- Optomed on yksi johtavista toimijoista kasvavilla ja muuttuvilla kädessä pidettävien silmäpohjakameroiden markkinoilla.

- Optomed tarjoaa omaa teknologiaansa kohdennetuin arvolupauksin eri markkinoille ja terveydenhuoltojärjestelmille.

- Ulkoistetun tuotannon ja jakelun ansiosta rajallisesti pääomaa tarvitseva organisaatio, jolla on tarkasti määritelty myyntistrategia ja laaja jakeluverkosto.

- Kokenut johto edistää silmänpohjakuvantamismarkkinoiden muutosta.

- Uusille markkinoille ja loppuasiakassegmentteihin laajentuminen tarjoaa kasvumahdollisuuksia tulevaisuudessa.

Optomedin taloudelliset tavoitteet, osingonjakopolitiikka ja tulevaisuuden näkymät

- Liikevaihdon kasvu: Optomedin keskipitkän aikavälin tavoite vuodesta 2020 eteenpäin on saavuttaa kaksinumeroinen vuosittainen orgaaninen liikevaihdon kasvu. Pitkällä aikavälillä Optomedin tavoite on saavuttaa vähintään 20 prosentin keskimääräinen vuosittainen orgaaninen liikevaihdon kasvu.

- Oikaistu käyttökatemarginaali: Optomedin tavoite keskipitkällä aikavälillä on priorisoida organisaatioon tehtävät investoinnit kasvun tukemiseksi, ja saavuttaa vähintään 30 prosentin oikaistu käyttökatemarginaali pitkällä aikavälillä.

- Osingonjakopolitiikka: Optomed on laajentumisvaiheessa, ja tästä syystä se aikoo tulevina vuosina priorisoida kasvua osinkojen sijaan.

Optomed odottaa, että globaalit kädessä pidettävien silmänpohjakameroiden markkinat kehittyvät suotuisasti ja uskoo, että kasvanut tietoisuus diabeettisesta retinopatiasta tukee Yhtiön Laitteet- ja Ohjelmistot-liiketoimintoja. Optomed arvioi vuoden 2019 kasvun olevan matala yksinumeroinen luku verrattuna vuoteen 2018.

Edellä esitetty sisältää tulevaisuutta koskevia lausumia, jotka eivät ole takeita Optomedin tulevasta taloudellisesta suorituskyvystä. Optomedin toteutunut tulos ja taloudellinen asema voivat poiketa merkittävästi näistä tulevaisuutta koskevista lausumista tai niistä pääteltävissä olevasta tuloksesta monien eri tekijöiden johdosta.

Optomedin taloudellinen kehitys ja tunnusluvut

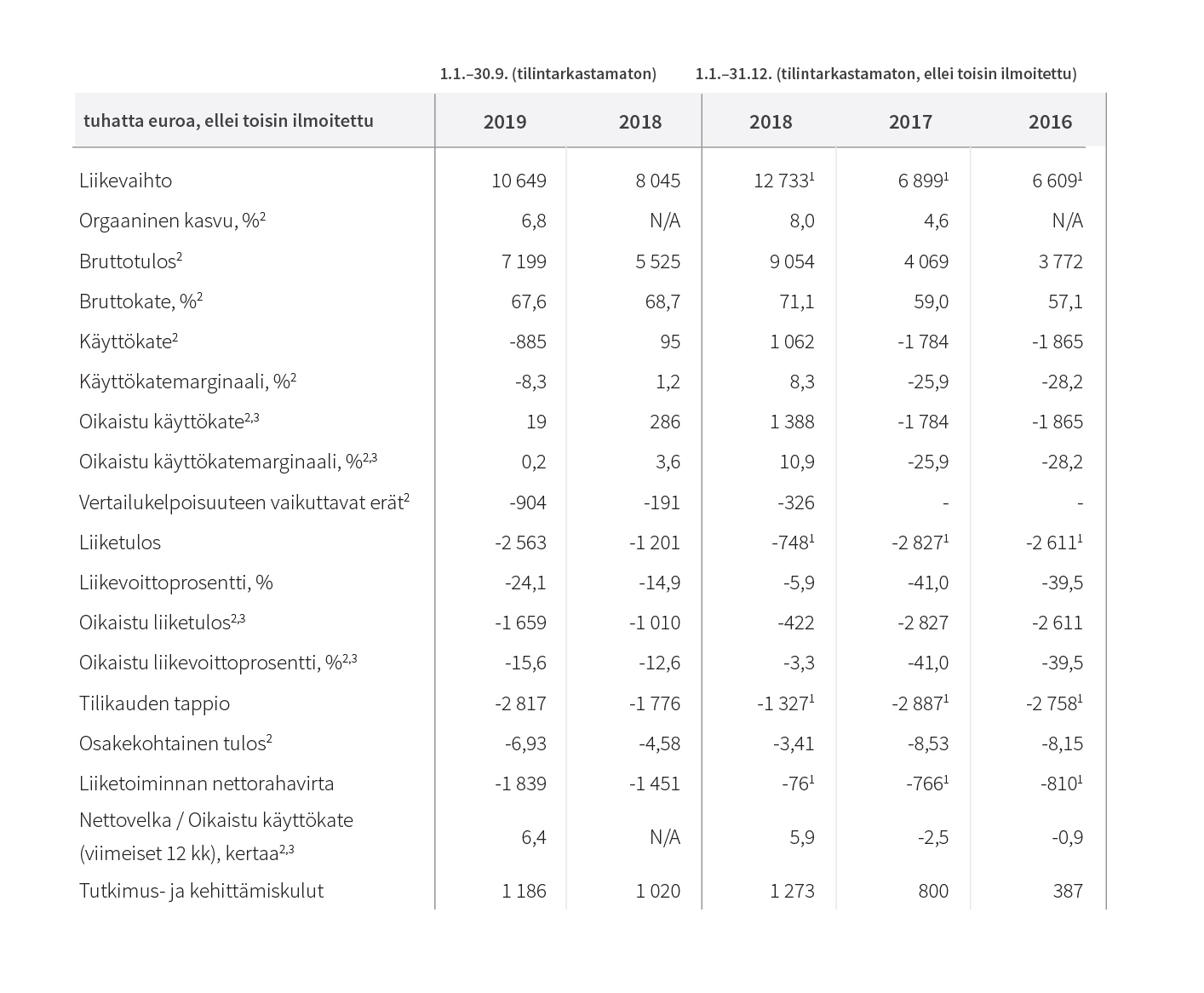

Optomedin liikevaihto vuonna 2018 oli 12,7 miljoonaa euroa ja kasvua vuoteen 2017 verrattuna oli 84,6 %. Kasvu liittyi pääasiassa ohjelmistoyhtiö Commit; Oy:n yrityskauppaan sekä laitemyynnin orgaaniseen kasvuun. Commit; Oy:n yrityskaupan vaikutuksen havainnollistava tilintarkastamaton pro forma -liikevaihto vuodelta 2018 oli 14,5 miljoonaa euroa. Pro forma -liikevaihto esitetään yrityskaupan vaikutuksen havainnollistamiseksi ikään kuin hankinta olisi tapahtunut 1.1.2018 varsinaisen hankinta-ajankohdan 26.3.2018 sijaan. Optomedin bruttotulos vuonna 2018 oli 9,1 miljoonaa euroa, joka vastasi 71,1 % liikevaihdosta. Vuonna 2018 Yhtiön käyttökate oli 1,1 miljoonaa euroa ja Yhtiön oikaistu käyttökate oli 1,4 miljoonaa euroa eli 10,9 % liikevaihdosta.

Optomedin liikevaihto kasvoi 30.9.2019 päättyneellä yhdeksän kuukauden jaksolla 2,6 miljoonalla eurolla eli 32,4 prosentilla 30.9.2018 päättyneen yhdeksän kuukauden jakson 8,0 miljoonasta eurosta 30.9.2019 päättyneen yhdeksän kuukauden jakson 10,6 miljoonaan euroon. Kasvu johtui pääosin Laitteet- ja Ohjelmistot-segmenttien koko jakson kasvusta verrattuna 30.9.2018 päättyneeseen yhdeksän kuukauden jaksoon, jolloin Ohjelmistot-segmentti sisällytettiin huhtikuusta 2018 alkaen. Laitteet-segmentin kasvu johtui pääosin OEM- ja jälleenmyyjät-myyntikanavien kasvaneesta myynnistä, jota edistivät Optomedin uudet jälleenmyyjät Venäjällä, Aasian ja Tyynenmeren alueella ja Lähi-idässä. Jälleenmyyjät- ja OEM-myyntikanavien kasvua tasoitti jossain määrin Kiinan myynnin heikentyminen.

Tunnusluvut

1 Tilintarkastettu.

2 Vaihtoehtoinen tunnusluku. Optomed esittää vaihtoehtoiset tunnusluvut lisätietona IFRS-standardien mukaisesti laadituissa konsernin tuloslaskelmissa, konsernin taseissa, konsernin rahavirtalaskelmissa sekä liitetiedoissa esitetyille tunnusluvuille. Optomedin näkemyksen mukaan vaihtoehtoiset tunnusluvut antavat merkityksellistä ja hyödyllistä Optomediä koskevaa lisätietoa johdolle, sijoittajille, arvopaperimarkkina-analyytikoille ja muille tahoille Optomedin toiminnan tuloksesta, taloudellisesta asemasta ja rahavirroista.

3 Normaalin liiketoiminnan ulkopuolella olevia merkittäviä eriä ovat esimerkiksi restrukturointikustannukset, liiketoimien tai muiden pitkäaikaisten varojen myynnin nettotulos tai -tappio, strategiset kehitysprojektit, pääoman uudelleenjärjestelyyn liittyvät ulkoisten neuvonantajien kustannukset, pitkäaikaisten varojen restrukturointiin liittyvät poistot, vahingonkorvaukset ja hankintoihin liittyvät transaktiokustannukset.

Tietoa suunnitellusta Listautumisannista

Suunnitellun Listautumisannin odotetaan koostuvan sekä osakeannista, jossa Yhtiö laskisi liikkeeseen uusia osakkeita, että osakemyynnistä, jossa eräät Yhtiön osakkeenomistajat myisivät osakkeitaan. Yhtiö ja sen nykyiset osakkeenomistajat sitoutuisivat tavanomaisiin myyntirajoituksiin. Yhtiön osakkeenomistajiin kuuluvat muun muassa Cenova Capital (China), Halma Plc:n tytäryhtiö, Robert Bosch Venture Capital GmbH, Aura Capital -konserni, Suomen Teollisuussijoitus Oy, Seppo Kopsala, Mankato Capital Ltd, Cliff Swallow Investment Ltd, Uppland Kapital AB, Markku Virta ja David Oak.

Suunnitellun Listautumisannin ja Listautumisen tavoitteena on edistää Yhtiön mahdollisuuksia toteuttaa onnistuneesti kasvustrategiaansa ja investoida liiketoimintaansa pysyäkseen etulinjassa sokeuttavia silmäsairauksia vastaan kehitettävissä kokonaisvaltaisissa seulontaratkaisuissa sekä laajentuakseen uusille markkinoille. Suunniteltu Listautumisanti ja Listautuminen Nasdaq Helsinkiin mahdollistavat myös Optomedin pääsyn pääomamarkkinoille ja sen omistuspohjan laajentamisen niin kotimaisilla kuin ulkomaisillakin sijoittajilla, mikä kasvattaisi osakkeiden likviditeettiä. Lisäksi Listautumisannin odotetaan vahvistavan Optomedin tunnettuutta ja bränditietoisuutta asiakkaiden, liikekumppaneiden sekä sijoittajien keskuudessa ja täten parantavan Optomedin kilpailukykyä ja markkinoiden tietoisuutta kädessä pidettävistä silmänpohjakameroista. Kasvanut likviditeetti mahdollistaisi myös Optomedin osakkeiden tehokkaamman käytön vastikkeena potentiaalisissa yrityskaupoissa sekä henkilöstön palkitsemisessa.

Listautumisannissa Yhtiö pyrkisi keräämään yhteensä noin 20 miljoonan euron bruttovarat ennen listautumisantiin liittyviä palkkioita ja kuluja.

Carnegie Investment Bank AB toimii suunnitellun Listautumisannin pääjärjestäjänä ja Swedbank AB (publ) yhteistyössä Kepler Cheuvreuxin kanssa Listautumisannin järjestäjänä (yhdessä pääjärjestäjän kanssa ”Järjestäjät”). Yhtiön oikeudellisena neuvonantajana toimii Hannes Snellman Asianajotoimisto Oy ja Järjestäjien oikeudellisena neuvonantajana White & Case Oy.

Lehdistötilaisuus

Optomed järjestää lehdistötilaisuuden tänään 8.11.2019 kello 10:00 Nasdaq Helsingin tiloissa (Fabianinkatu 14, Helsinki).

Lisätietoja

Seppo Kopsala, toimitusjohtaja, Optomed Oy, +358 40 555 1050, seppo.kopsala@optomed.com

Lars Lindqvist, talousjohtaja, Optomed Oy, lars.lindqvist@optomed.com

Sakari Knuutti, lakiasiainjohtaja, Optomed Oy, sakari.knuutti@optomed.com

Optomed lyhyesti

Optomed on suomalainen terveysteknologiayhtiö ja yksi johtavista kädessä pidettävien silmänpohjakameroiden tarjoajista maailmanlaajuisesti. Optomed yhdistää kädessä pidettävät seulontalaitteet ohjelmistoihin ja tekoälyyn tavoitteenaan uudistaa sokeuttavien silmäsairauksien, kuten nopeasti lisääntyvän diabeettisen retinopatian diagnosointiprosessia. Optomed keskittyy liiketoiminnassaan silmäseulontalaitteiden ja ohjelmistoratkaisujen tutkimukseen ja tuotekehitystyöhön Suomessa sekä myyntiin eri kanavien kautta yli 60 maassa. Yhtiöllä on vahva patenttisalkku, joka koostuu 52 kansainvälisestä teknologiapatentista. Vuonna 2018 Optomedin liikevaihto oli 12,7 miljoonaa euroa ja yhtiön pro forma -liikevaihto Commit; Oy:n yrityskauppa huomioiden oli 14,5 miljoonaa euroa. Syyskuun 2019 lopussa Optomed työllisti 105 ammattilaista.

Huomautus

Tämän tiedotteen jakelu voi olla tietyissä valtioissa lainvastaista. Tämä tiedote ei ole tarkoitettu jaeltavaksi Australiaan, Kanadaan, Hongkongin Kiinan kansantasavallan erityishallintoalueelle, Japaniin, Uuteen-Seelantiin, Singaporeen, Etelä-Afrikkaan tai Yhdysvaltoihin tai mihinkään muuhun valtioon, jossa tällainen jakelu olisi lainvastaista. Tämän tiedotteen sisältämät tiedot eivät muodosta tarjousta arvopapereiden myymiseksi tällaisissa valtioissa.

Tätä tiedotetta ei tule tulkita tarjoukseksi myydä tai tarjouspyynnöksi ostaa mitään arvopapereita Yhdysvalloissa. Arvopapereita ei saa tarjota tai myydä Yhdysvalloissa, ellei niitä ole rekisteröity Yhdysvaltain vuoden 1933 arvopaperilain (United States Securities Act of 1933, muutoksineen) ja sen nojalla annettujen säännösten ja määräysten mukaisesti tai ellei rekisteröintivelvollisuudesta ole poikkeusta. Optomed Oyj (”Yhtiö”) ei aio rekisteröidä mitään osaa arvopapereita koskevasta tarjouksesta Yhdysvalloissa, eikä arvopapereita tarjota yleisölle Yhdysvalloissa. Kopioita tästä tiedotteesta ei levitetä tai jaella eikä niitä saa levittää tai jakaa Yhdysvalloissa.

Arvopapereiden liikkeeseen laskemiselle ja/tai myymiselle suunnitellun listautumisen Nasdaq Helsinki Oy:n pörssilistalle (”Listautuminen”) yhteydessä on asetettu erityisiä oikeudellisia tai lainsäädännöllisiä rajoituksia tietyissä valtioissa. Yhtiö, Carnegie Investment Bank AB:n (publ) (”Carnegie”) ja Swedbank AB (publ) (”Swedbank”) eivät ole vastuussa, jos tällaisia rajoituksia rikotaan.

Yhdistyneessä kuningaskunnassa tämä tiedote on suunnattu ainoastaan henkilöille, (i) joilla on ammattimaista kokemusta sijoittamisesta Yhdistyneen kuningaskunnan vuoden 2000 rahoituspalvelu- ja markkinalain (Financial Services and Markets Act (Financial Promotion)) vuoden 2005 määräyksen (Order 2005) (muutoksineen, ”Määräys”) 19 (5) artiklan mukaisesti tai (ii) jotka kuuluvat Määräyksen 49 (2)(a)-(d) artiklan soveltamisalaan (”korkean nettoarvon yritykset”, rekisteröimättömät yhdistykset, jne.), tai (iii) joille kutsu tai kannustin osallistua arvopapereiden liikkeeseenlaskuun tai myyntiin liittyvään sijoitustoimintaan (Yhdistyneen kuningaskunnan vuoden 2000 rahoituspalvelu- ja markkinalain (Financial Services and Markets Act) luvun 21 mukaisesti) voidaan muutoin laillisesti osoittaa (kaikki tällaiset henkilöt jäljempänä ”Asiaankuuluvat tahot”). Tämä tiedote on suunnattu ainoastaan Asiaankuuluville tahoille ja kenenkään, joka ei ole Asiaankuuluva taho, ei tule toimia tämän asiakirjan perusteella tai luottaa sen sisältöön. Kaikki tähän tiedotteeseen liittyvä sijoitustoiminta on ainoastaan Asiankuuluvien tahojen saatavilla ja siihen ryhdytään ainoastaan Asiankuuluvien tahojen kanssa.

Tämä tiedote on laadittu perustuen siihen, että kaikki arvopaperien tarjoukset missä tahansa muussa Euroopan talousalueen jäsenvaltiossa kuin Suomessa tai Ruotsissa, jossa sovelletaan asetusta (EU) 2017/1129 (”Esiteasetus”) (kukin “Relevantti jäsenvaltio“), tullaan tekemään Esiteasetuksen mukaisen esitteen julkaisemisvelvollisuutta koskevan poikkeuksen nojalla. Tämän seurauksena arvopapereita voidaan tarjota Relevanteissa jäsenvaltioissa ainoastaan (a) Esiteasetuksen artiklassa 2(e) tarkoitetuille ”kokeneille sijoittajille” tai (b) missä tahansa muussa Esiteasetuksen 1(4) artiklan mukaisessa tilanteessa. Yhtiö tai kukaan Järjestäjistä ei ole valtuuttanut eikä tule valtuuttamaan, arvopapereiden tarjoamista minkään rahoitusosapuolen kautta lukuun ottamatta Järjestäjien tekemiä tarjouksia, jotka muodostavat arvopaperien lopullisen myymisen tässä tiedotteessa suunnitellun mukaisesti. Yhtiö tai kukaan järjestäjistä ei ole valtuuttanut, eikä tule valtuuttamaan, arvopapereiden tarjoamista olosuhteissa, joissa kyseisestä tarjouksesta aiheutuu Yhtiölle tai Järjestäjille velvollisuus julkaista esite tai täydentää esitettä.

Tämä tiedote on laadittu ainoastaan tiedonantamistarkoituksessa, eikä sitä tule tulkita kattavaksi tai täydelliseksi. Tämän tiedotteen sisältämään tietoon tai sen täydellisyyteen, tarkkuuteen tai oikeellisuuteen ei tule luottaa. Tämä tiedote ei muodosta tarjousta tai osaa tarjouksesta tai tarjouspyyntöä myydä tai laskea liikkeeseen tai pyyntöä ostaa tai merkitä mitään osakkeita tai muita arvopapereita eikä se (tai mikään sen osa) tai sen jakelu, muodosta perustaa tai siihen tule tukeutua minkään sitoumuksen yhteydessä. Tämän tiedotteen sisältö voi muuttua. Sijoittajien ei tule hyväksyä arvopapereita koskevaa tarjousta tai hankkia arvopapereita, joihin tämä tiedote viittaa, elleivät he tee sitä Yhtiön julkaisemaan tai levittämään soveltuvaan esitteeseen sisältyviin tietoihin perustuen.

Tämä tiedote sisältää tulevaisuutta koskevia lausumia, joihin kuuluvat lausumat koskien Yhtiön liiketoiminnan strategiaa, taloudellista tilaa, kannattavuutta, toiminnan tulosta, markkinatietoa ja johdon näkemyksiä ja käsityksiä tulevaisuudensuunnitelmista ja tavoitteista sekä muut lausumat, jotka eivät ole historiallista tietoa. Lausumat, joiden yhteydessä on käytetty sanoja ”aikoa”, ”arvioida”, ”ennakoida”, ”ennustaa”, ”jatkua”, ”odottaa”, ”olettaa”, ”pyrkiä”, ”saattaa”, ”suunnitella”, ”tavoitella”, ”tulla”, ”pitäisi”, ”tähdätä”, ”uskoa”, ”voisi” ja muut vastaavat tai niiden kielteiset vastaavat ilmaisut ilmentävät tulevaisuutta koskevia lausumia, mutta kyseiset lausumat eivät rajoitu näihin ilmaisuihin. Tulevaisuutta koskeviin lausumiin liittyy luonnostaan riskejä, epävarmuustekijöitä ja lukuisia tekijöitä, jotka saattavat aiheuttaa sen, että toteutuneet seuraukset tai todellinen liiketoiminnan tulos eroavat olennaisesti ennakoidusta. Lukijan ei tule tukeutua liikaa näihin tulevaisuutta koskeviin lausumiin. Lukuun ottamatta laista johtuvaa jatkuvaa tiedonantovelvollisuutta olennaisista seikoista, Yhtiö ei sitoudu julkisesti päivittämään tai arvioimaan uudelleen mitään tulevaisuutta koskevia lausumia tämän tiedotteen jakelun jälkeen uusien tapahtumien tai olosuhteiden perusteella tai muusta syystä.

Listautumisen aikatauluun, mukaan lukien osakkeiden ottamiseen kaupankäynnin kohteeksi Nasdaq Helsinki Oy:n pörssilistalle, voi vaikuttaa useita tekijöitä kuten markkinaolosuhteet. Ei ole takeita siitä, että Listautumisanti etenee tai Listautuminen toteutuu eikä kenenkään tulisi perustaa taloudellisia päätöksiä Yhtiön suunnitelmille Listautumisannin ja Listautumisen suhteen tässä vaiheessa. Tässä tiedotteessa viitattujen sijoitusten tekeminen voi altistaa sijoittajan olennaiselle riskille menettää kaiken tai osan sijoituksestaan. Henkilöiden, jotka harkitsevat tällaisten sijoitusten tekemistä tulisi konsultoida toimiluvan saaneita henkilöitä, jotka ovat erikoistuneet antamaan kyseisiä sijoitusneuvoja. Tämä tiedote ei muodosta Listautumisantia koskevaa suositusta. Osakkeiden arvo voi laskea tai nousta. Mahdollisten sijoittajien tulisi konsultoida ammattimaista neuvonantajaa Listautumisannin soveltuvuudesta kyseiselle sijoittajalle.

Carnegie ja Swedbank toimivat yksinomaan Yhtiön ja Myyvien Osakkeenomistajien, eivätkä kenenkään muun tässä tiedotteessa mainittuun transaktioon yhteydessä olevan tahon puolesta, eivätkä pidä ketään muuta henkilöä (oli tällainen henkilö sitten tämän tiedotteen vastaanottaja tai ei) asiakkaanaan transaktion yhteydessä eikä se ole vastuussa asiakkailleen tarjoaman asiakassuojan, järjestämisestä tai neuvojen antamisesta kenellekään muille henkilöille koskien tämän tiedotteen sisältöä tai muuta tässä tiedotteessa viitattua transaktiota. Carnegie ja Swedbank eivät ole vahvistaneet tämän tiedotteen sisältöä eivätkä ole vastuussa tämän tiedotteen sisällöstä.